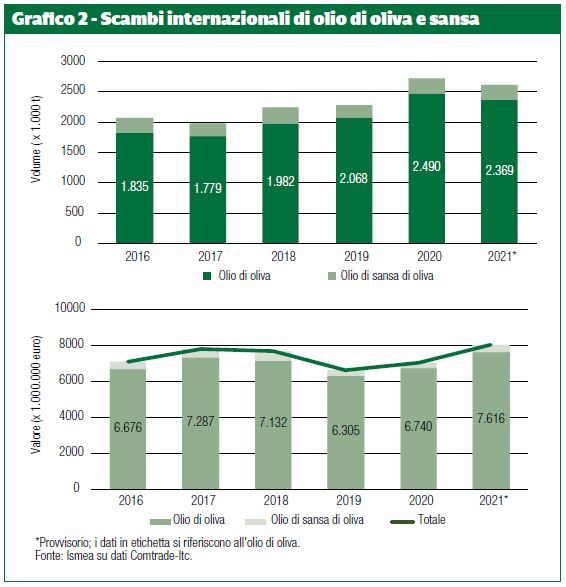

Contrariamente a quanto si stimava in autunno, la campagna 2021/22 presenta una produzione mondiale più elevata rispetto alla precedente. Nell’annata olivicola-olearia 2021-2022, quasi tutti i principali Paesi produttori, comunitari e non, hanno infatti incrementato le proprie produzioni (grafico 1 e tab. 1) a partire dall’Italia. In crescita la Spagna nonostante gli oliveti abbiano subito pesantemente la siccità dell’estate scorsa.

| Tabella 1 - La produzione dei principali Paesi produttori di olio di oliva (migliaia di tonnellate) | |||

| 2020 | 2021* | Var. % | |

| Spagna | 1.389 | 1.490 | 7,3 |

| Italia | 274 | 329 | 20,1 |

| Grecia | 275 | 215 | -21,8 |

| Tunisia | 140 | 240 | 71,4 |

| Turchia | 210 | 228 | 8,6 |

| Portogallo | 100 | 206 | 106,0 |

| Marocco | 160 | 200 | 25,0 |

| Provvisorio; fonte: elaborazioni su dati Commissione Ue e COI. | |||

Intanto cresce il ruolo anche di altri Paesi del bacino del Mediterraneo e soprattutto della Tunisia dove la strategia di rinnovamento generalizzato del settore a partire dal settore primario fino ad arrivare ai frantoi sta dando importanti risultati. Secondo dati non ancora definitivi, peraltro, il paese magrebino ha prodotto 240 mila tonnellate, superando la Grecia unico tra i principali player ad aver ridotto le produzioni causa la siccità estiva. Salto in avanti di tutto rispetto anche per il Marocco, mentre, nella Ue, è il Portogallo ad aver effettuato investimenti rilevanti e la produzione di questa campagna, praticamente il doppio della precedente.

Dinamiche degli scambi commerciali

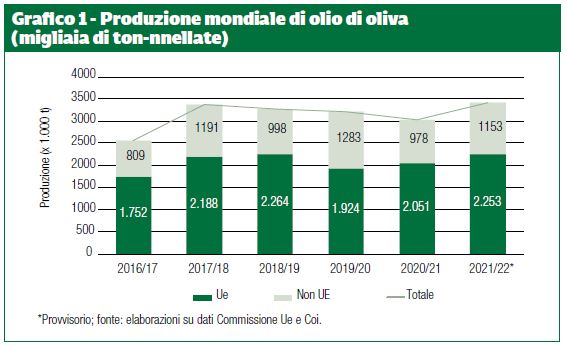

I dati disponibili sul commercio internazionale (grafico 2) ci indicano un rallentamento degli scambi in volume (-4%), dopo gli aumenti nell’anno della pandemia, a fronte però di un valore in crescita dovuti in larga parte all’aumento della materia prima e poi dei costi nelle fasi più a valle delle filiera che si sono concretizzati soprattutto nell’autunno.

La domanda, in termini quantitativi, è scesa un po’ in tutti i Paesi importatori a partire dall’Italia (-11%), ma pesano anche Stati Uniti e Portogallo. Quest’ultimo, invece, ha messo a segno un incremento delle esportazioni del 2%, mentre la Spagna è scesa dell’8% e l’Italia del 6%.

La bilancia commerciale italiana, intanto, è tornata negativa con un deficit pari a 95 milioni di euro perché a fronte della diminuzione dei volumi importati la spesa è cresciuta del 18% e si è attestata a 1,64 miliardi di euro. L’export, nello stesso periodo, ha incassato 1,5 miliardi, in aumento del 5% su base annua.

Analizzando quanto accaduto negli scambi internazionali dell’Italia si evidenzia una minor domanda di prodotto proveniente dalla Spagna (-5%) al quale si è affiancato però un aumento di oltre il 20% della spesa. Anche dalla Grecia è arrivato il 15% in meno in volume che si è tradotto, però, in un +17% degli esborsi. Sul fronte export si evidenzia la battuta d’arresto delle richieste Usa (-13%) che in termini di introiti hanno fatto segnare il -2%. A due cifre anche le riduzioni delle consegne italiane in Canada e nel Regno Unito, mentre sono risultate in crescita quelle alla volta della Germania.

Questa è la fotografia di un anno che pur tra mille difficoltà aveva in sé la speranza di un seppur faticoso ritorno ad una ritrovata normalità dopo il terremoto provocato dalla pandemia.

Invece, lo scoppio della guerra con l’invasione dell’Ucraina da parte della Russia ha cambiato nuovamente le carte in tavola aprendo degli scenari commerciali inattesi, oltre alla preoccupazione per un conflitto che miete vittime nel cuore dell’Europa.

La situazione sui mercati di oli e grassi

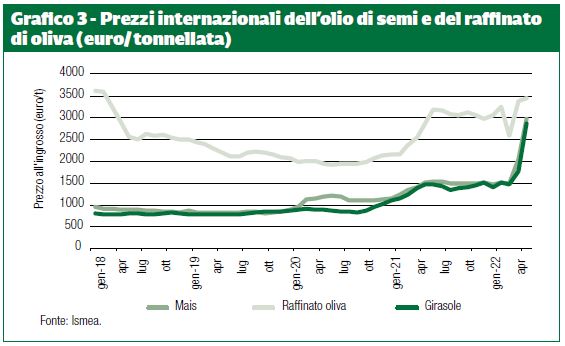

In un mercato ormai che funziona come un sistema di vasi comunicanti non si può parlare di olio di oliva senza considerare un’altra fetta altrettanto importante del mondo grassi vegetali che è quello degli oli di semi e dei prezzi in generale, che incorporano anche energia, logistica, fattori della produzione.

Già a partire dalla seconda metà del 2020, secondo uno studio Ismea, lo scenario internazionale dei mercati è stato caratterizzato da un significativo e generalizzato incremento dei prezzi delle principali commodity energetiche e agricole, riconducibili a un insieme di fattori di natura congiunturale, strutturale e speculativa. Infatti, la repentina ripresa della domanda mondiale della prima fase post-pandemica aveva determinato problemi organizzativi e logistici dei principali scali mondiali, il conseguente rallentamento delle catene di fornitura globali, gli aumenti vertiginosi dei costi di trasporto e dei noli dei container. A questi fattori di tensione, si sono aggiunti un significativo incremento dei prezzi delle materie prime energetiche e l’aumento delle richieste di alcune materie prime agricole, a causa della crescente domanda cinese di mais e soia e, per quanto riguarda il grano tenero, delle azioni intraprese dalla Russia nel 2021 allo scopo di contenere l’aumento dei prezzi alimentari sul mercato interno ma con l’effetto di ridurre i volumi esportati dal Paese.

Nel caso del mais, è da rilevare che le importazioni della Cina, più che raddoppiate nel 2021 a seguito della ripresa della suinicoltura dopo la PSA, sono aumentate in misura ancor più consistente tra gennaio e novembre 2021 raggiungendo 27 milioni di tonnellate. La pressione esercitata dalla forte crescita della domanda cinese, oltre a determinare tensioni sul mercato del mais, potrebbe aver avuto ripercussioni anche su mercati di orzo e frumento, considerabili in parte sostituti dello stesso mais nell’alimentazione animale. Si tratta, è bene sottolineare, di tensioni e conseguenti rialzi che sono andati a innestarsi su situazioni che, al netto della crescita della domanda cinese per il mais, non presentavano elementi oggettivi di criticità: produzione, domanda e stock erano e sono, ad oggi, in linea con un contesto di quasi normalità.

Gli effetti della guerra sull’annata olivicola-olearia 2021-2022

Il conflitto in atto tra Russia e Ucraina si è inserito in tale contesto, determinando un’ulteriore pressione sui mercati internazionali, soprattutto in riferimento a quei prodotti per i quali i due paesi detengono un ruolo importante a livello mondiale in termini di produzione e di export.

In particolare, per ciò che attiene al settore degli oli vegetali la Russia esporta a livello globale il 15% di panelli di estrazione di girasole, il 19% di olio greggio di girasole mentre l’Ucraina il 15% di mais il 50% di panelli di estrazione di girasole e il 47% di olio greggio di girasole. Ed ecco il perché dell’andamento degli oli di semi di girasole e mais degli ultimi due mesi che si innescano, appunto, in una realtà di forte rincari già in atto da tempo (grafico 3).

Le contrattazioni dell’olio di girasole delle prime settimane di aprile risultano quasi il 90% in più rispetto al mese di gennaio 2022, così anche per l’olio di mais.

Allo scoppio della guerra quasi tutte le aziende ucraine hanno invocato lo stato di emergenza perché non potevano far fronte alle consegne a causa della inagibilità dei porti e, soprattutto, molte attività erano ferme per paura dei bombardamenti. Ad un crollo dell’offerta, o meglio della possibilità di approvvigionamenti, la domanda dell’industria alimentare, canale di sbocco fondamentale per l’olio di semi, è rimasta costante per cui i prezzi sia dell’olio di girasole e mais sono schizzati verso l’alto trascinando con sé anche molti dei prodotti succedanei che in qualche modo andavano a sostituirli. L’apprensione dei primi giorni ha lasciato il posto a settimane di preoccupazione e di riorganizzazione perché la guerra da lampo si sta trasformando in una guerra di logoramento. In questa situazione molte aziende ucraine hanno provato a riprendere a lavorare ma con problemi logistici importanti perché il trasporto su gomma è costoso e pericoloso e peraltro di difficile reperimento ed il trasporto su rotaia diventa complicato per problemi tecnici che esulano dalla guerra.

D’altra parte, c’è apprensione anche per il prossimo raccolto perché da alcune fonti sembra che nelle aree centrali dell’Ucraina non toccate direttamente dal conflitto le semine sono state fatte ma anche qui l’incertezza è altissima perché c’è l’incognita della forza lavoro in larga parte, ad ora, arruolata nella difesa del Paese.

E quindi la domanda si sposta altrove anche se non basteranno a colmare la mancanza di prodotto proveniente dall’area del conflitto. Si torna a parlare di olio di palma, i cui produttori nel frattempo sembrano aver intrapreso un massiccio processo per la sostenibilità, e dell’olio di colza.

Possibili ripercussioni sugli oli di oliva

Chiaramente anche l’olio di oliva può essere un sostituto dell’olio di semi nell’industria alimentare, meno in quella dolciaria. Ed ecco che i raffinati di oliva negli ultimi due mesi hanno fatto balzi in avanti di oltre il 30%. Da una parte l’offerta, quindi, si sta rimodulando e l’industria sta rivedendo i propri acquisti in attesa di capire cosa accadrà nelle prossime settimane.

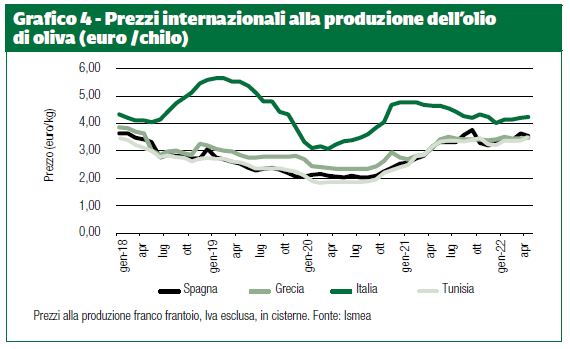

Il mercato dell’olio extravergine di oliva (grafico 4), intanto, ha fatto i conti con una produzione internazionale non certo carente, ma ha visto comunque qualche tensione al rialzo soprattutto sia per le tensioni sui mercati in generale ma anche perché il protrarsi della siccità crea qualche endemica preoccupazione.

Solo in Spagna nelle ultime settimane, complici le piogge provvidenziali, le quotazioni hanno mostrato qualche centesimo in meno rispetto al mese di marzo ma è ancora presto per capire se indica o meno un’inversione di tendenza.

Leggi l’articolo su Olivo e Olio n. 3/2022

Dall’edicola digitale al perché abbonarsi